Impairment

Tahun 2012 merupakan tahun implementasi konvergensi Standar Akuntansi Keuangan berbasis International Financial Reporting Standards (IFRS). Komitmen dan kesungguhan manajemen dalam penyusunan laporan keuangan perusahaan dengan model IFRS sangat diharapkan . Dengan implementasi tersebut diharapkan penyajian laporan keuangan yang semula menggunakan nilai kontraktual menjadi nilai wajar (fair value) sehingga kinerja keuangan perusahaan menjadi lebih wajar. Impairment merupakan salah satu bagian dalam penyajian laporan keuangan yang wajar tersebut.

Cadangan Kerugian Penurunan Nilai (CKPN) Aset Keuangan

Dalam menjalankan usahanya perusahaan juga menghadapi risiko penurunan nilai dan tidak tertagihnya aset keuangan yang disebabkan oleh faktor internal maupun external perusahaan. Penurunan nilai dan tidak tertagihnya aset keuangan dapat dilakukan bila memenuhi syarat berikut :

1. Terdapat “Bukti Objektif” atas penurunan nilai. Bukti Objektif ini berupa :

- Terjadi pelanggaran kontrak, seperti wan prestasi atau tunggakan pembayaran pokok bunga karena debitur mengalami kesulitan keuangan signifikan.

- Kreditur memberikan keringanan pada debitur yang tidak mungkin diberikan jika debitur tidak mengalami kesulitan

- Kemungkinan debitur dinyatakan pailit atau melakukan reorganisasi keuangan lainnya.

- Indikasi terjadi penurunan nilai berdasarkan estimasi future cash flow dari portofolio kredit, meskipun penurunan belum dapat diidentifikasi terhadap kredit secara individual dalam portofolio.

2. Evaluasi penurunan nilai dilakukan setiap tanggal neraca. Dari hasil evaluasi tersebut perusahaan harus mengakui kerugian sebesar selisih antara nilai tercatat kredit dengan estimasi future cash flow yang didiskonto (discounted cash flow) menggunakan original effective interest rate.

3. Klasifikasi penurunan nilai yang terdiri dari :

- Penurunan nilai secara individual (individual impairment)

- Penurunan nilai secara kolektif (collective impairment)

Individual Impairment

Penurunan nilai secara individual biasanya dilakukan terhadap kredit (piutang) yang dimiliki secara individu dan dalam jumlah besar sehingga cadangan kerugian penurunan nilai dihitung secara individual. Cadangan kerugian penurunan nilai dihitung dengan membandingkan saldo kredit (piutang) dengan Net Present Value (NPV) Projected Cash Flow kredit (piutang) tersebut, dengan discount factor berdasarkan suku bunga efektif kredit (piutang) dimaksud. Selisih kurang NPV projected cash flow terhadap saldo kredit (piutang) merupakan kerugian penurunan nilai.

Collective Impairment

Penurunan nilai secara kolektif mencakup seluruh kredit (piutang) yang tidak dievaluasi secara individual atau dapat juga dievaluasi secara individual namun tidak terdapat bukti objektif terjadinya penurunan nilai. Pengelompokan kredit yang akan dinilai secara kolektif didasarkan pada kesamaan karakteristik risiko kredit (piutang) yang mengindikasikan kemampuan debitur untuk membayar seluruh kewajiban yang jatuh tempo sesuai persyaratan kontrak.

Teknik perhitungan cadangan kerugian penurunan nilai dapat dilakukan dengan :

1. Pendekatan berbasis formula

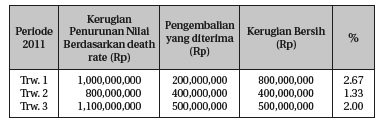

Misalnya sepanjang tahun 2011, perusahaan memiliki portofolio kredit (piutang) sebesar Rp. 30.000.000.000, dengan data sebagai berikut :

Maka tingkat kerugian historis adalah rata-rata kerugian bersih selama 3 triwulan yaitu 1,97%.

2. Pendekatan metode statistik

Pendekatan metode statistik menggunakan formula:

![]()

dimana:

PD ( Probability of Default) yang dapat dicari dengan 2 pendekatan:

a. Roll Rates Analysis (menggunakan grading system)

- dilakukan secara bulanan

- dihitung dengan cara mengambil roll rate dari suatu skala waktu ke skala waktu berikutnya dikalikan dengan net kerugian kontraktual untuk setiap skala waktu tersebut.

b. Migration Analysis (menggunakan internal piutang grading)

- dilakukan dengan menganalisa tingkat migrasi outstanding piutang dari grade tertinggi ke grade terendah.

- perhitungan hanya untuk non performing exposures

- dilakukan secara bulanan

- dihitung dengan cara mengambil migrasi rating dari setiap individu debitur yang ratingnya memburuk maupun membaik dari suatu skala waktu ke skala waktu berikutnya.

LGD (Loss Given Default) merupakan besarnya tingkat kerugian yang diakibatkan kegagalan debitur memenuhi kewajiban, yang dapat diukur berdasarkan beberapa pendekatan, yaitu : Expected recoveries, Collateral shortfall and Loss on disposal.

Penyajian cadangan kerugian penurunan nilai

1. Cadangan kerugian penurunan nilai kredit (piutang) disajikan sebagai pos pengurang dari “kredit (piutang)” sebesar selisih antara nilai tercatat kredit dengan nilai kini estimasi arus kas masa datang yang didiskonto menggunakan suku bunga efektif awal dari kredit (piutang) tersebut.

2. Kerugian penurunan nilai kredit (piutang) disajikan sebagai beban operasional pada pos “Kerugian penurunan nilai kredit (piutang)”.

Pengungkapan cadangan kerugian penurunan nilai

1. Ikhtisar kebijakan akuntansi yang penting yang terkait dengan pembentukan cadangan kerugian penurunan nilai, penyisihan, penghapusan, dan penanganan kredit yang mengalami penurunan nilai.

2. Pendekatan yang digunakan untuk melakukan evaluasi penurunan nilai kredit secara individual maupun kolektif.

3. Analisis terhadap kredit berdasarkan klasifikasi kredit yang memiliki karakteristik ekonomi yang sama.

4. Cadangan kerugian penurunan nilai kredit berdasarkan segmentasi tertentu.

5. Ikhtisar perubahan pos cadangan kerugian penurunan nilai (baik cadangan kerugian untuk penurunan nilai kredit secara individual maupun kolektif) untuk setiap kategori kredit yang menunjukkan :

a. saldo awal tahun (a);

b. selisih kurs karena penjabaran cadangan dalam mata uang asing (b);

c. cadangan yang dibentuk selama tahun berjalan (c);

d. pemulihan cadangan selama tahun berjalan (d);

e. penerimaan kembali kredit yang telah dihapus buku (e);

f. penghapusbukuan kredit selama tahun berjalan (f);

g. saldo akhir tahun (a) + (b) + (c) – (d) – (e) – (f ).

6. Jumlah kredit yang sudah dihentikan pembebanan bunganya.

7. Ikhtisar kredit yang dihapus buku, yang menunjukkan saldo awal tahun, penghapusbukuan kredit dalam tahun berjalan, penerimaan kembali kredit yang telah dihapus buku, kredit yang telah dilakukan hapus tagih dan saldo akhir tahun.

(Reinfokus edisi I, tahun 2012)

Penulis

23538

23538

02 Jan 2017

02 Jan 2017 27496 kali

27496 kali