Asuransi Kredit Perdagangan (Bagian Pertama)

Sebagaimana diskusi kita sebelumnya mengenai asuransi kredit (Reinfokus edisi I 2012), bahwa perusahaan memberikan fasilitas kredit kepada pelanggannya dalam bentuk piutang dagang. Atas pemberian fasilitas kredit ini maka mereka akan terpapar dengan risiko kredit, yaitu risiko kerugian akibat kegagalan si penerima fasilitas kredit (debitur) dalam melunasi fasilitas kredit yang ia terima.

Risiko ini dapat dikurangi dengan pemilihan dan seleksi secara hati-hati dalam menetapkan pemberian fasilitas kredit kepada debitur. Perusahaan dalam kondisi tertentu – misalnya saldo tagihan piutang dagang macet atau kredit macet dibawah besaran tertentu – dapat saja menghapuskan tagihan dan kerugiannya ditahan sendiri sebagaimana telah diperhitungkan dalam budget tahunan. Namun demikian, pendekatan dengan menahan sendiri risiko kerugian seringkali tidak memadai terutama untuk nilai piutang dagang atau pinjaman yang ada sangat besar. Pada kondisi ini perusahan dapat mentransfer risiko tersebut kepada perusahaan asuransi (penanggung) melalui penutupan asuransi kredit perdagangan. Perusahaan yang mentransfer risiko kredit mereka melalui polis asuransi kredit perdagangan selanjutnya disebut Tertanggung.

Secara umum pasar asuransi kredit perdagangan mengikuti beberapa prinsip sebagai berikut:

- Asuransi kredit perdagangan tersedia hanya untuk risiko kredit perdagangan. Beberapa polis menekan proteksi asuransi kredit hanya diberikan untuk transaksi perdagangan yang bersifat berulang dan dilakukan secara terus menerus. Asuransi kredit yang diberikan bukanlah jaminan keuangan

- Penanggung mengandalkan profil tertanggung dan pelanggannya, manajemen kredit dan kemampuan melakukan penagihan tertanggung. Tingkat keyakinan Penanggung atas tiga hal ini akan terefleksi kepada tingkat premium rate dan cakupan cover yang diberikan

- Setiap polis yang diterbitkan selalu mempersyaratkan tertanggung menerapkan prinsip due care and prudence. Jika pelanggan (debitur) atau kondisi pasar memburuk maka tertanggung diharapkan dapat menghentikan sementara transaksi perdagangan dengan pelanggan/debitur

- Penanggung menginginkan adanya spread of risk dalam portofolio asuransi kreditnya, idealnya cover diberikan untuk seluruh portofolio kredit tertanggung. Pemberian cover untuk satu pelanggan/debitur saja sangat jarang ditemui

- Pertanggungan tidak diberikan 100% indemnity. Penanggung biasanya mensyaratkan minimum proporsi tertentu yang menjadi bagian tertanggung.

- Dalam implementasi risk assessment dan mitigasi risiko, Penanggung menerapkan credit limit pada setiap pelanggan/ debitur dan kadang menawarkan jasa penagihan. Selain itu, underwriting penanggung juga didasarkan kepada tingkat keyakinan mereka terhadap sistem management kredit tertanggung

- Umumnya risiko politik tidak dijamin oleh polis asuransi kredit perdagangan. Namun demikian, risiko politik menjadi peril standar yang dijamin oleh polis asuransi kredit ekspor

- Premium rate yang diberikan mencerminkan tingkat risiko yang dikandung dalam kombinasi skema pembayaran, cakupan cover yang diberikan, sektor usaha perdagangan, sistem manajemen kredit, kualitas pelanggan dan country risk.

Risiko yang dijamin oleh asuransi kredit perdagangan

Proteksi risiko yang ditawarkan oleh asuransi kredit perdagangan adalah perlindungan dari tidak tertagihnya tagihan piutang atau posisi asset dalam laporan keuangan tertanggung – yang umumnya merupakan nasabah korporasi – yang disebabkan oleh risiko-risiko kredit seperti protracted default, insolvency, dan kebangkrutan. Kategori produk asuransi kredit perdagangan ini berbeda dengan produk asuransi kredit lainnya seperti credit life insurance atau credit disability insurance. Kedua produk ini memberikan proteksi terhadap risiko kegagalan pelunasan outstanding kredit debitur oleh karena debitur mengalami kehilangan pendapatan yang disebabkan oleh kematian atau cacat tubuh atau PHK (Pemutusan Hubungan Kerja). Dua kategori asuransi kredit terakhir ditujukan kepada nasabah perorangan.

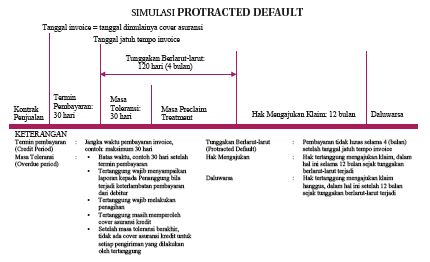

Risiko insolvency terjadi apabila pelanggan (i) pailit, (ii) dalam proses likuidasi tanpa pembayaran penuh kepada seluruh kreditor, atau (iii) menunda pembayaran yang disetujui oleh Pengadilan yang berwenang. Sedangkan risiko protracted default didefinisikan sebagai gagalnya pembayaran oleh salah satu debitur atas sejumlah piutang tertentu dalam periode waktu yang disebutkan dalam polis yang dihitung sejak tanggal jatuh tempo suatu invoice. Untuk lebih jelas mengenai protracted default dapat dilihat pada gambar berikut. Polis asuransi kredit perdagangan dapat memberikan ganti rugi untuk semua kerugian yang timbul (ground-up basis) atau ganti rugi hanya diberikan untuk kerugian yang dipandang bersifat catastrophe (excess of loss basis).

Polis excess of loss basis ini disebut juga sebagai balance sheet protection dimana polis menetapkan bahwa cover baru beroperasi apabila akumulasi kerugian melebihi aggregate first loss (AFL) yang terakumulasi selama masa pertanggungan. Pada tulisan berikutnya kita akan mendiskusi lebih lanjut mengenai jenis dan fitur yang terdapat pada asurasi kredit perdagangan.

(Reinfokus edisi II, tahun 2012)

Author

9406

9406

02 Jan 2017

02 Jan 2017 5984 kali

5984 kali