Pengetahuan Umum

Saat ini, modal minimum yang harus disetor pada saat pendirian perusahaan perasuransian diatur dalam Pasal 12 POJK Nomor 23 Tahun 2023 sebagai perubahan dari Pasal 6 POJK Nomor 67 Tahun 2016 tentang Perizinan Usaha dan Kelembagaan Perusahaan Asuransi, Perusahaan Asuransi Syariah, Perusahaan Reasuransi dan Perusahaan Reasuransi Syariah.

Permodalan baru diatur untuk dipenuhi dalam dua tahap, yaitu pada tahun 2026 dan tahun 2028. Selain itu, POJK Nomor 23 juga mengelompokan industri menjadi dua kelompok, yaitu Kelompok Perusahaan Perasuransian Ekuitas (KPPE) 1 dan 2.

Untuk perusahaan asuransi yang masuk KPPE 1 wajib memiliki ekuitas minimal sebesar Rp500 Miliar dan KPPE 2 minimal sebesar Rp1 Triliun yang wajib dipenuhi hingga akhir tahun 2028. Jika perusahaan asuransi atau reasuransi belum memenuhi tingkat modal minimum hingga waktu yang ditentukan, maka akan menjadi anak perusahaan dalam Kelompok Usaha Perasuransian (KUPA) yang dipimpin oleh satu perusahaan asuransi atau reasuransi sebagai perusahaan induk yang masuk KPPE 2.

Pengelompokan tersebut ialah sebagai berikut:

1. Tahap pertama paling lambat 31 Desember 2026, perusahaan wajib memiliki ekuitas minimum paling sedikit:

2. Tahap kedua paling lambat 31 Desember 2028, perusahaan memiliki ekuitas berdasarkan pengelompokan perusahaan:

3. Ekuitas minimum bagi perusahaan anak yang tergabung dalam KUPA

Perubahan berlaku bagi perusahaan eksisting maupun perusahaan baru. Per November 2023, OJK mengatakan bahwa atas perusahaan eksisting basis yang digunakan untuk menentukan modal ialah ekuitas dan atas perusahaan baru akan menggunakan nilai modal disetor.

Peningkatan modal melalui perubahan atas POJK Nomor 67 tahun 2016 ini bukan lah baru pertama kali terjadi. Pengaturan terkait permodalan perusahaan perasuransian sebelumnya telah diatur dari tahun 1992, melalui Peraturan Pemerintah Nomor 73 Tentang Penyelenggaraan Usaha Perasuransian dan beberapa perubahan atas nya yaitu Peraturan Pemerintah Nomor 63 Tahun 1999, Peraturan Pemerintah Nomor 39 Tahun 2008, dan Peraturan Pemerintah Nomor 81 Tahun 2008.

Melihat dari sisi sejarah, kebutuhan penambahan modal akan selalu terjadi untuk mendukung pelaksanaan ekspansi bisnis. Maka, kita harus mencegah agar ketidaksiapan mencapai batasan minimum modal disetor tidak terjadi. Lantas bagaimana kesiapan industri menghadapi hal tersebut?

Kesiapan Industri

Sumber: Roadmap Perasuransian Indonesia 2023-2027 OJK, 2023

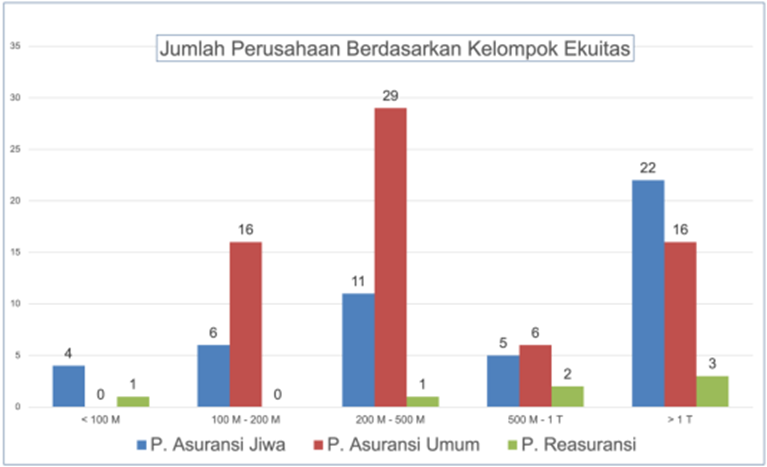

Jumlah ekuitas perusahaan asuransi menunjukkan kemampuan perusahaan untuk bertahan dalam jangka panjang dan memberikan imbal hasil kepada pemegang saham. Selain itu, ekuitas perusahaan asuransi juga memberikan indikasi tentang stabilitas keuangan perusahaan dan kemampuannya untuk memenuhi klaim dari pemegang polis asuransi. Dari grafik yang dimiliki OJK diatas, terlihat bahwa hingga tahun 2023 masih terdapat 10 asuransi jiwa, 16 asuransi umum, dan 1 reasuransi yang memiliki modal diantara Rp100 – Rp200 Miliar, atau lumayan jauh dari batas modal Rp500 Miliar dan Rp1 Triliun di tahun 2026.

Sumber: Media Asuransi Edisi 392 (September 2023), diolah kembali

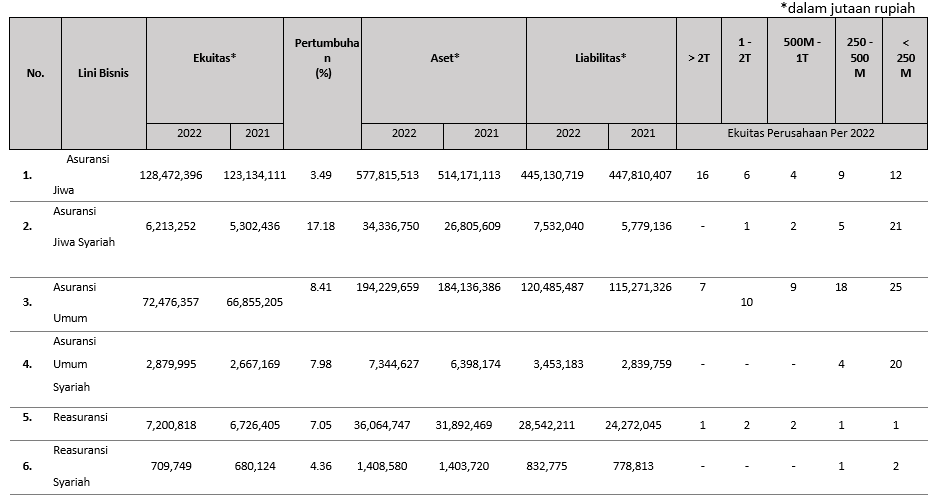

Selain melihat data OJK, tersedia pula survey yang dilakukan oleh Media Asuransi, dengan hasil sebagaimana pada tabel diatas. Industri perasuransian di Indonesia cenderung mencatatkan pertumbuhan setiap tahunnya.

Hal tersebut dapat dilihat dari pertumbuhan ekuitas industri perasuransian. Tetapi, apakah pertumbuhan tersebut cukup untuk mencapai batas permodalan terbaru? Terlihat bahwa terdapat 12 asuransi jiwa dan 25 asuransi umum yang masih memiliki ekuitas dibawah Rp250 Miliar. Kemudian perusahaan asuransi konvensional yang memiliki ekuitas Rp250 – Rp500 Miliar adalah sebanyak 9 asuransi jiwa dan 18 asuransi umum.

Selanjutnya terkait perusahaan reasuransi yang harus mengejar ekuitas Rp1 Triliun di tahun 2026 mendatang, hanya 3 dari 7 reasuransi yang saat ini telah mencapai ekuitas diatas Rp1 Triliun. Dari 4 perusahaan reasuransi, 2 reasuransi ada dibawah ekuitas Rp500 Miliar dan 2 lainnya ada diantara Rp500 Miliar – Rp1 Triliun.

Melihat perusahaan syariah, target modal minimal Rp250 Miliar untuk perusahaan asuransi jiwa ataupun umum syariah belum bisa dicapai masing-masing oleh 12 perusahaan dan 25 perusahaan. Bahkan dari survey LRMA, target minimum reasuransi syariah Rp500 Miliar belum dipenuhi oleh 3 perusahaan.

Tujuan Kenaikan Modal Minimum

OJK memaparkan beberapa alasan yang melatarbelakangi perubahan modal, yang intinya berpusat pada tujuan untuk menguatkan industri asuransi nasional, sebagai berikut;

Pentingnya Modal Untuk Reasuransi

Kenaikan permodalan juga mengatur permodalan perusahaan reasuransi. Modal reasuransi sendiri memang memerlukan nilai yang besar, karena modal merupakan salah satu indikator kemampuan perusahaan untuk membayar kewajiban kepada pemegang polis.

Bisnis reasuransi diterima dari transfer risiko atas risiko besar yang tidak bisa ditahan oleh perusahaan asuransi. Reasuransi ialah pilar dari perusahaan asuransi agar mereka bisa menjalankan bisnis dengan menerima risiko secara maksimal. Maka tentu, serapan risiko yang diterima oleh suatu perusahaan reasuransi akan sangatlah besar. Terlebih terdapat peraturan yang mewajibkan perusahaan asuransi untuk melakukan transfer risiko kepada reasuransi dalam negeri terlebih dahulu dengan POJK No. 39 Tahun 2020 tentang Retensi Sendiri dan Dukungan Reasuransi Dalam Negeri.

Reasuransi juga perlu untuk mengembangkan bisnisnya ke pasar global, agar bisa mendapat diversifikasi risiko sehingga akan menguatkan perannya sebagai penyeda kapasitas bagi industri perasuransian. Jika dibandingkan secara global, modal yang dimiliki oleh reasuransi Indonesia masih lah terbilang kecil. Sehingga bantuan dari penambahan modal tentu dibutuhkan agar perusahaan reasuransi bisa meningkatkan kapasitasnya dalam menyerap risiko.

Respon Industri

Sumber: Media Asuransi Edisi 389 Juni 2023, diolah kembali

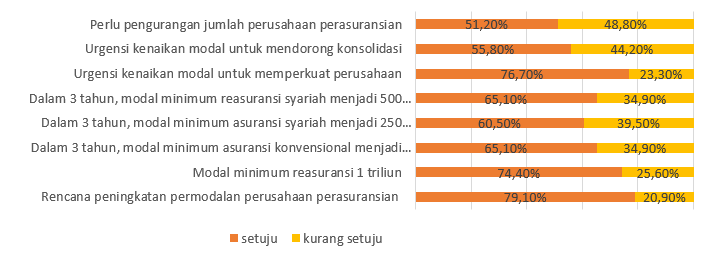

Sebelum POJK Nomor 23 disahkan, respon pelaku industri atas rencana kenaikan modal terbagi menjadi dua segmen. Yaitu mereka yang setuju dan mereka yang kurang setuju. Jika di total, terdapat 65,98% responden sebagai pelaku dalam industri yang setuju dan 34,02% yang tidak setuju dengan rencana kenaikan modal yang disusun oleh OJK.

Suara terkait pengurangan jumlah perusahaan dan dorongan untuk melakukan konsolidasi memiliki responden kurang setuju yang paling banyak. Atas ini, terdapat 44,2% responden yang tidak setuju dikarenakan pandangan bahwa masing-masing asuransi telah memiliki segmennya sendiri. Faktor lain yang menyebabkan ketidaksetujuan ialah butuhnya waktu lebih untuk melakukan transisi sebelum peraturan bisa diimplementasikan. Kemudian, urgensi untuk meningkatkan modal juga dianggap tidak ada untuk saat ini. Terkait kenaikan modal reasuransi, terdapat pendapat bahwa perusahaan reasuransi Indonesia masih kecil, sehingga jika terjadi kenaikan modal, akan merusak ekosistem reasuransi

Beralih kepada responden yang setuju atas perubahan modal, 55,8% menyatakan konsolidasi diperlukan untuk meminimalisir praktik kompetisi yang tidak sehat. Responden setuju juga mendorong rencana kenaikan modal karena akan berdampak pada kualitas perusahaan asuransi. Dengan catatan, tetap ada pertanyaan terkait jumlah modal, waktu implementasi, dan bagaimana skema yang akan diterapkan.

Permodalan juga dibutuhkan untuk menguatkan kualitas dan kredibelitas dari perusahaan reasuransi, kenaikan modal akan mendorong perusahaan dalam melakukan persaingan secara global dan meningkatkan kapasitas dan ketahanan dari perusahaan.

Dari analisis diatas bisa disimpulkan bahwa walaupun rata-rata responden setuju dengan rencana kenaikan modal yang disusun oleh OJK, faktanya masih ada pelaku industri yang menilai belum terdapat urgensi untuk menerapkan ketentuan tersebut. Waktu yang terlalu sempit dan jumlah kenaikan yang besar juga menjadi penyebab sebagian responden kurang setuju dengan rencana kenaikan modal.

Atas berbagai perbedaan pendapat ini, OJK selaku regulator masih harus terus melakukan berbagai pertimbangan dengan para pemangku kepentingan dalam industri untuk mendapatkan jawaban yang tepat atas bagaimana implementasi kenaikan modal yang sebaik-baiknya tanpa mengorbankan kepentingan sebagian pihak.

Kenaikan Permodalan Tidak Bisa Berjalan Sendiri

Asosiasi Asuransi Umum Indonsia (AAUI) memandang kenaikan modal bukan satu-satunya cara untuk menyehatkan perusahaan atau jaminan pertumbuhan perusahaan. Harus ada perubahan dan peningkatan yang positif pada bagian lain seperti dengan pengelolaan usaha yang baik, manajemen risiko yang efektif, dan fungsi kepatuhan yang terlaksana.

Pengelolaan usaha yang baik akan lahir jika ada komitmen dan tujuan bersama dari tim manajemen serta tim sumber daya manusia yang memiliki kapasitas dan kompetensi dalam menjalankan strategi dan operasional perusahaan. Jika internal perusahaan telah diselenggarakan dengan baik, operasional berjalan dengan mumpuni, maka keuntungan dapat tercapai dengan sebaik-baiknya dan peningkatan kesehatan serta penguatan perusahaan otomatis terlaksana.

Kemudian, pentingnya perbaikan proses seleksi risiko. Kenaikan modal tanpa peningkatan proses seleksi risiko atau underwriting yang cermat hanya akan sia-sia. Proses underwriting yang prudent akan berpengaruh dalam penilaian kesehatan keuangan perusahaan dengan indikator likuiditas, yaitu rasio kas terhadap kewajiban lancar atau kewajiban jangka pendek, dan solvabilitas, yaitu kemampuan perusahaan untuk membayar kewajiban jangka panjangnya.

Jika kesehatan perusahaan tercapai, maka keuntungan bisa diperoleh lebih optimal untuk meningkatkan modal. Jika dibalik, peningkatan modal juga akan mempengaruhi proses underwriting. Dimana dengan modal yang kuat, perusahaan akan lebih berani dalam menerima risiko karena retensi sendiri yang lebih besar. Sehingga underwriter harus tetap menjaga kehati-hatiannya dalam memilah risiko, terutama pada risiko yang memiliki kompleksitas tinggi.

Perlu pula penyusunan rencana bisnis yang menjanjikan. Jika kita berharap agar investor atau pemegang saham untuk menyetorkan modalnya kepada perusahaan, maka harus ada timbal balik yang diberikan yaitu keuntungan. Keuntungan bisa dilihat dari perencanaan bisnis yang disusun oleh manajemen. Investor akan semakin tertarik untuk menaruh modal mereka jika rencana bisnis suatu perusahaan terlihat akan menghasilkan keuntungan bagi mereka pula.

Dari eksternal perusahaan, perlu pengarahan agar agen asuransi dan reseller oleh perusahaan dalam memahami produk yang dijual. Jika hal tersebut dilaksanakan, diharapkan produk sampai kepada konsumen yang sesuai tanpa ada penyalahgunaan kekuasaan atau kesalahpahaman yang tidak mencerminkan perlindungan konsumen.

Selain usaha dari para pelaku industri, perlu pula usaha lain yang dilakukan oleh regulator yaitu pengawasan OJK yang lebih dinamis, tidak hanya bersifat administratif atau berdasar laporan bulanan atau tiga bulanan. Usaha dari regulator, dan seluruh pelaku usaha untuk melakukan literasi asuransi kepada masyarakat juga diperlukan agar penetrasi dan densitas yang dihasilkan akan meningkat.

Peningkatan modal perlu dilakukan, tetapi tidak bisa sendirian. Harus pula dilakukan bersamaan dengan usaha lain seperti seperti peningkatan literasi asuransi, perbaikan pengelolaan risko dan bisnis perusahaan, pembinaan terhadap agen asuransi dan reseller oleh perusahaan dalam memahami produk yang dijual, dan penerapan pengawasan dan pengaturan dari regulator atau OJK yang lebih baik.

Strategi Yang Bisa Dilakukan

Ada beberapa cara yang bisa dilakukan untuk mendorong ekuitas agar mencapai batas permodalan baru. Yang pertama, menempatkan keuntungan atau laba tahun lalu yang telah menjadi hak dari pemegang saham sebagai pendapatan atau laba ditahan. Tetapi, 100% dari keuntungan biasanya tidak dijadikan sebagai pendapatan ditahan, karena ada hal lain termasuk remunerasi untuk manajemen perusahan dan dividen untuk pemegang saham.

Kedua, dapat pula dilakukan strategi seperti melakukan kerja sama dengan strategic partner atau mengubah bentuk perusahaan menjadi perusahaan terbuka atau Tbk. Karena terkadang, langkah organik yang diambil suatu perusahaan masih lah belum cukup untuk mendongkrak tingkat permodalan, maka melakukan kerja sama melalui strategic partner bisa menjadi cukup efektif.

Strategic Partner sendiri ialah kerja sama antara dua perusahaan atau lebih yang saling menguntungkan dan ditandai dengan suatu kontrak yang dilaksanakan bersama dalam waktu tertentu. Tidak boleh asal, melakukan kerja sama dengan strategic partner juga perlu dilaksanakan dengan manajemen yang cermat dan pengawasan yang konsisten.

Ketiga, menyarankan OJK untuk melakukan pengelompokan ketentuan permodalan berdasarkan cakupan atau lini bisnis. Misal perusahaan yang bergerak dengan cakupan regional akan memiliki ketentuan permodalan yang lebih kecil dibandingkan dengan yang bergerak pada cakupan nasional atau global. Atau perusahaan asuransi yang menerima risiko. Dengan pengelompokan seperti ini, diharapkan regulator bisa melakukan regulasi dan pengawasan yang lebih mudah karena pasar lebih terorganisir dengan baik. Pemahaman risiko dari perusahaan perasuransian juga akan lebih baik dengan segmentasi yang ada, sehingga pengelolaan risiko akan lebih efektif.

Terakhir yaitu dengan mengubah perusahaan menjadi perusahaan terbuka (Tbk). Bursa Efek Indonesia sendiri menyebutkan bahwa salah satu keuntungannya ialah mendapatkan akses terhadap pendanaan di pasar saham. Sehingga permodalan yang diperoleh dapat digunakan untuk meningkatkan pertumbuhan perusahaan, membayar hutang, melakukan investasi, atau akuisisi. Mengubah perusahaan menjadi perusahaan terbuka adalah langkah besar yang memerlukan perencanaan dan implementasi yang hati-hati. Sehingga untuk memastikan kesuksesan proses ini, kerja sama dengan profesional keuangan, hukum, dan manajemen sangat diperlukan.

Peningkatan Modal Disetor Minimum Perusahaan Perasuransian: Kesiapan Industri & Pentingnya Permodalan

Sejak pertengahan Mei 2023 lalu, rencana peningkatan modal minimum perusahaan perasuransian telah diserukan oleh OJK.Saat ini, modal minimum yang harus disetor pada saat pendirian perusahaan perasuransian diatur dalam Pasal 12 POJK Nomor 23 Tahun 2023 sebagai perubahan dari Pasal 6 POJK Nomor 67 Tahun 2016 tentang Perizinan Usaha dan Kelembagaan Perusahaan Asuransi, Perusahaan Asuransi Syariah, Perusahaan Reasuransi dan Perusahaan Reasuransi Syariah.

Permodalan baru diatur untuk dipenuhi dalam dua tahap, yaitu pada tahun 2026 dan tahun 2028. Selain itu, POJK Nomor 23 juga mengelompokan industri menjadi dua kelompok, yaitu Kelompok Perusahaan Perasuransian Ekuitas (KPPE) 1 dan 2.

Untuk perusahaan asuransi yang masuk KPPE 1 wajib memiliki ekuitas minimal sebesar Rp500 Miliar dan KPPE 2 minimal sebesar Rp1 Triliun yang wajib dipenuhi hingga akhir tahun 2028. Jika perusahaan asuransi atau reasuransi belum memenuhi tingkat modal minimum hingga waktu yang ditentukan, maka akan menjadi anak perusahaan dalam Kelompok Usaha Perasuransian (KUPA) yang dipimpin oleh satu perusahaan asuransi atau reasuransi sebagai perusahaan induk yang masuk KPPE 2.

Pengelompokan tersebut ialah sebagai berikut:

1. Tahap pertama paling lambat 31 Desember 2026, perusahaan wajib memiliki ekuitas minimum paling sedikit:

- Rp250 Miliar bagi Perusahaan Asuransi

- Rp500 Miliar bagi Perusahaan Reasuransi

- Rp100 Miliar bagi Perusahaan Asuransi Syariah

- Rp200 Miliar bagi Perusahaan Reasuransi Syariah

2. Tahap kedua paling lambat 31 Desember 2028, perusahaan memiliki ekuitas berdasarkan pengelompokan perusahaan:

- KPPE 1 wajib memiliki ekutias minimum paling sedikit:

- Rp500 Miliar bagi Perusahaan Asuransi

- Rp1 Triliun bagi Perusahaan Reasuransi

- Rp200 Miliar bagi Perusahaan Asuransi Syariah

- Rp400 Miliar bagi Perusahaan Reasuransi Syariah

- KPPE 2 wajib memiliki ekuitas minimum paling sedikit:

- Rp1 Triliun bagi Perusahaan Asuransi

- Rp2 Triliun bagi Perusahaan Reasuransi

- Rp500 Miliar bagi Perusahaan Asuransi Syariah

- Rp1 Triliun bagi Perusahaan Reasuransi Syariah

3. Ekuitas minimum bagi perusahaan anak yang tergabung dalam KUPA

- Rp250 Miliar bagi Perusahaan Asuransi

- Rp500 Miliar bagi Perusahaan Reasuransi

- Rp100 Miliar bagi Perusahaan Asuransi Syariah

- Rp200 Miliar bagi Perusahaan Reasuransi Syariah.

Perubahan berlaku bagi perusahaan eksisting maupun perusahaan baru. Per November 2023, OJK mengatakan bahwa atas perusahaan eksisting basis yang digunakan untuk menentukan modal ialah ekuitas dan atas perusahaan baru akan menggunakan nilai modal disetor.

Peningkatan modal melalui perubahan atas POJK Nomor 67 tahun 2016 ini bukan lah baru pertama kali terjadi. Pengaturan terkait permodalan perusahaan perasuransian sebelumnya telah diatur dari tahun 1992, melalui Peraturan Pemerintah Nomor 73 Tentang Penyelenggaraan Usaha Perasuransian dan beberapa perubahan atas nya yaitu Peraturan Pemerintah Nomor 63 Tahun 1999, Peraturan Pemerintah Nomor 39 Tahun 2008, dan Peraturan Pemerintah Nomor 81 Tahun 2008.

Melihat dari sisi sejarah, kebutuhan penambahan modal akan selalu terjadi untuk mendukung pelaksanaan ekspansi bisnis. Maka, kita harus mencegah agar ketidaksiapan mencapai batasan minimum modal disetor tidak terjadi. Lantas bagaimana kesiapan industri menghadapi hal tersebut?

Kesiapan Industri

Sumber: Roadmap Perasuransian Indonesia 2023-2027 OJK, 2023

Jumlah ekuitas perusahaan asuransi menunjukkan kemampuan perusahaan untuk bertahan dalam jangka panjang dan memberikan imbal hasil kepada pemegang saham. Selain itu, ekuitas perusahaan asuransi juga memberikan indikasi tentang stabilitas keuangan perusahaan dan kemampuannya untuk memenuhi klaim dari pemegang polis asuransi. Dari grafik yang dimiliki OJK diatas, terlihat bahwa hingga tahun 2023 masih terdapat 10 asuransi jiwa, 16 asuransi umum, dan 1 reasuransi yang memiliki modal diantara Rp100 – Rp200 Miliar, atau lumayan jauh dari batas modal Rp500 Miliar dan Rp1 Triliun di tahun 2026.

Sumber: Media Asuransi Edisi 392 (September 2023), diolah kembali

Selain melihat data OJK, tersedia pula survey yang dilakukan oleh Media Asuransi, dengan hasil sebagaimana pada tabel diatas. Industri perasuransian di Indonesia cenderung mencatatkan pertumbuhan setiap tahunnya.

Hal tersebut dapat dilihat dari pertumbuhan ekuitas industri perasuransian. Tetapi, apakah pertumbuhan tersebut cukup untuk mencapai batas permodalan terbaru? Terlihat bahwa terdapat 12 asuransi jiwa dan 25 asuransi umum yang masih memiliki ekuitas dibawah Rp250 Miliar. Kemudian perusahaan asuransi konvensional yang memiliki ekuitas Rp250 – Rp500 Miliar adalah sebanyak 9 asuransi jiwa dan 18 asuransi umum.

Selanjutnya terkait perusahaan reasuransi yang harus mengejar ekuitas Rp1 Triliun di tahun 2026 mendatang, hanya 3 dari 7 reasuransi yang saat ini telah mencapai ekuitas diatas Rp1 Triliun. Dari 4 perusahaan reasuransi, 2 reasuransi ada dibawah ekuitas Rp500 Miliar dan 2 lainnya ada diantara Rp500 Miliar – Rp1 Triliun.

Melihat perusahaan syariah, target modal minimal Rp250 Miliar untuk perusahaan asuransi jiwa ataupun umum syariah belum bisa dicapai masing-masing oleh 12 perusahaan dan 25 perusahaan. Bahkan dari survey LRMA, target minimum reasuransi syariah Rp500 Miliar belum dipenuhi oleh 3 perusahaan.

Tujuan Kenaikan Modal Minimum

OJK memaparkan beberapa alasan yang melatarbelakangi perubahan modal, yang intinya berpusat pada tujuan untuk menguatkan industri asuransi nasional, sebagai berikut;

- Pengaruh terhadap perekonomian nasional. Industri asuransi perlu dikuatkan karena potensinya dalam pertumbuhan perekonomian nasional dilihat cukup menjanjikan. Dalam Peta Jalan Pengembangan dan Penguatan Perasuransian Indonesia 2023 – 2027, disebutkan bahwa Industri perasuransian setidaknya memiliki dua peran penting dalam mendukung pertumbuhan ekonomi, yakni sebagai sarana perlindungan atas risiko bagi individu dan badan usaha, serta sebagai sumber dana untuk investasi,

- Penguatan perusahaan untuk menghadapi tantangan kedepannya. Tantangan dan risiko yang dihadapi industri tiap harinya akan lebih beragam dan sulit diprediksi. Sehingga penyesuaian atas ketentuan permodalan akan selalu dibutuhkan. Modal yang kuat akan berpengaruh pada penyerapan kapasitas risiko yang lebih besar, memiliki cadangan yang cukup untuk memenuhi kewajiban, hingga menguatkan operasional perusahaan dengan pemanfaatan teknologi informasi serta kualitas sumber daya manusia.

- Antisipasi penerapan Pernyataan Standar Akuntansi Keuangan 74 (PSAK 74). Dengan adanya PSAK 74, penilaian kesehatan keuangan perusahaan asuransi oleh para pemangku kepentingan bisa dilakukan secara lebih akurat. Peningkatan transparansi di bawah IFRS 17 juga berimplikasi pada penilaian kecukupan modal yang dilakukan oleh regulator. Gambaran yang lebih jelas mengenai posisi keuangan perusahaan dapat mempengaruhi kepercayaan investor dan dapat berkontribusi pada peningkatan investasi modal,

- Meningkatkan kepercayaan masyarakat. Dengan kuatnya modal, kemampuan perusahaan untuk membayar klaim akan semakin baik, sehingga diharapkan peristiwa-peristiwa gagal bayar yang menyebabkan lunturnya kepercayaan masyarakat terhadap industri tidak terjadi. Penguatan modal yang otomatis memberi kekuatan dalam memenuhi kewajiban kepada pemegang polis mencerminkan pelaksanaan perlindungan kepentingan pemegang polis dan peserta,

- Konsolidasi. OJK menilai konsolidasi sebagai salah satu cara untuk memperkuat ekosistem asuransi yang efektif, efisien, sehat, dan kompetitif sekaligus mendukung perekonomian nasional. Jumlah pelaku industri yang banyak tetapi memiliki skala bisnis kecil dapat memperketat persaingan yang kurang sehat.

Pentingnya Modal Untuk Reasuransi

Kenaikan permodalan juga mengatur permodalan perusahaan reasuransi. Modal reasuransi sendiri memang memerlukan nilai yang besar, karena modal merupakan salah satu indikator kemampuan perusahaan untuk membayar kewajiban kepada pemegang polis.

Bisnis reasuransi diterima dari transfer risiko atas risiko besar yang tidak bisa ditahan oleh perusahaan asuransi. Reasuransi ialah pilar dari perusahaan asuransi agar mereka bisa menjalankan bisnis dengan menerima risiko secara maksimal. Maka tentu, serapan risiko yang diterima oleh suatu perusahaan reasuransi akan sangatlah besar. Terlebih terdapat peraturan yang mewajibkan perusahaan asuransi untuk melakukan transfer risiko kepada reasuransi dalam negeri terlebih dahulu dengan POJK No. 39 Tahun 2020 tentang Retensi Sendiri dan Dukungan Reasuransi Dalam Negeri.

Reasuransi juga perlu untuk mengembangkan bisnisnya ke pasar global, agar bisa mendapat diversifikasi risiko sehingga akan menguatkan perannya sebagai penyeda kapasitas bagi industri perasuransian. Jika dibandingkan secara global, modal yang dimiliki oleh reasuransi Indonesia masih lah terbilang kecil. Sehingga bantuan dari penambahan modal tentu dibutuhkan agar perusahaan reasuransi bisa meningkatkan kapasitasnya dalam menyerap risiko.

Respon Industri

Sumber: Media Asuransi Edisi 389 Juni 2023, diolah kembali

Sebelum POJK Nomor 23 disahkan, respon pelaku industri atas rencana kenaikan modal terbagi menjadi dua segmen. Yaitu mereka yang setuju dan mereka yang kurang setuju. Jika di total, terdapat 65,98% responden sebagai pelaku dalam industri yang setuju dan 34,02% yang tidak setuju dengan rencana kenaikan modal yang disusun oleh OJK.

Suara terkait pengurangan jumlah perusahaan dan dorongan untuk melakukan konsolidasi memiliki responden kurang setuju yang paling banyak. Atas ini, terdapat 44,2% responden yang tidak setuju dikarenakan pandangan bahwa masing-masing asuransi telah memiliki segmennya sendiri. Faktor lain yang menyebabkan ketidaksetujuan ialah butuhnya waktu lebih untuk melakukan transisi sebelum peraturan bisa diimplementasikan. Kemudian, urgensi untuk meningkatkan modal juga dianggap tidak ada untuk saat ini. Terkait kenaikan modal reasuransi, terdapat pendapat bahwa perusahaan reasuransi Indonesia masih kecil, sehingga jika terjadi kenaikan modal, akan merusak ekosistem reasuransi

Beralih kepada responden yang setuju atas perubahan modal, 55,8% menyatakan konsolidasi diperlukan untuk meminimalisir praktik kompetisi yang tidak sehat. Responden setuju juga mendorong rencana kenaikan modal karena akan berdampak pada kualitas perusahaan asuransi. Dengan catatan, tetap ada pertanyaan terkait jumlah modal, waktu implementasi, dan bagaimana skema yang akan diterapkan.

Permodalan juga dibutuhkan untuk menguatkan kualitas dan kredibelitas dari perusahaan reasuransi, kenaikan modal akan mendorong perusahaan dalam melakukan persaingan secara global dan meningkatkan kapasitas dan ketahanan dari perusahaan.

Dari analisis diatas bisa disimpulkan bahwa walaupun rata-rata responden setuju dengan rencana kenaikan modal yang disusun oleh OJK, faktanya masih ada pelaku industri yang menilai belum terdapat urgensi untuk menerapkan ketentuan tersebut. Waktu yang terlalu sempit dan jumlah kenaikan yang besar juga menjadi penyebab sebagian responden kurang setuju dengan rencana kenaikan modal.

Atas berbagai perbedaan pendapat ini, OJK selaku regulator masih harus terus melakukan berbagai pertimbangan dengan para pemangku kepentingan dalam industri untuk mendapatkan jawaban yang tepat atas bagaimana implementasi kenaikan modal yang sebaik-baiknya tanpa mengorbankan kepentingan sebagian pihak.

Kenaikan Permodalan Tidak Bisa Berjalan Sendiri

Asosiasi Asuransi Umum Indonsia (AAUI) memandang kenaikan modal bukan satu-satunya cara untuk menyehatkan perusahaan atau jaminan pertumbuhan perusahaan. Harus ada perubahan dan peningkatan yang positif pada bagian lain seperti dengan pengelolaan usaha yang baik, manajemen risiko yang efektif, dan fungsi kepatuhan yang terlaksana.

Pengelolaan usaha yang baik akan lahir jika ada komitmen dan tujuan bersama dari tim manajemen serta tim sumber daya manusia yang memiliki kapasitas dan kompetensi dalam menjalankan strategi dan operasional perusahaan. Jika internal perusahaan telah diselenggarakan dengan baik, operasional berjalan dengan mumpuni, maka keuntungan dapat tercapai dengan sebaik-baiknya dan peningkatan kesehatan serta penguatan perusahaan otomatis terlaksana.

Kemudian, pentingnya perbaikan proses seleksi risiko. Kenaikan modal tanpa peningkatan proses seleksi risiko atau underwriting yang cermat hanya akan sia-sia. Proses underwriting yang prudent akan berpengaruh dalam penilaian kesehatan keuangan perusahaan dengan indikator likuiditas, yaitu rasio kas terhadap kewajiban lancar atau kewajiban jangka pendek, dan solvabilitas, yaitu kemampuan perusahaan untuk membayar kewajiban jangka panjangnya.

Jika kesehatan perusahaan tercapai, maka keuntungan bisa diperoleh lebih optimal untuk meningkatkan modal. Jika dibalik, peningkatan modal juga akan mempengaruhi proses underwriting. Dimana dengan modal yang kuat, perusahaan akan lebih berani dalam menerima risiko karena retensi sendiri yang lebih besar. Sehingga underwriter harus tetap menjaga kehati-hatiannya dalam memilah risiko, terutama pada risiko yang memiliki kompleksitas tinggi.

Perlu pula penyusunan rencana bisnis yang menjanjikan. Jika kita berharap agar investor atau pemegang saham untuk menyetorkan modalnya kepada perusahaan, maka harus ada timbal balik yang diberikan yaitu keuntungan. Keuntungan bisa dilihat dari perencanaan bisnis yang disusun oleh manajemen. Investor akan semakin tertarik untuk menaruh modal mereka jika rencana bisnis suatu perusahaan terlihat akan menghasilkan keuntungan bagi mereka pula.

Dari eksternal perusahaan, perlu pengarahan agar agen asuransi dan reseller oleh perusahaan dalam memahami produk yang dijual. Jika hal tersebut dilaksanakan, diharapkan produk sampai kepada konsumen yang sesuai tanpa ada penyalahgunaan kekuasaan atau kesalahpahaman yang tidak mencerminkan perlindungan konsumen.

Selain usaha dari para pelaku industri, perlu pula usaha lain yang dilakukan oleh regulator yaitu pengawasan OJK yang lebih dinamis, tidak hanya bersifat administratif atau berdasar laporan bulanan atau tiga bulanan. Usaha dari regulator, dan seluruh pelaku usaha untuk melakukan literasi asuransi kepada masyarakat juga diperlukan agar penetrasi dan densitas yang dihasilkan akan meningkat.

Peningkatan modal perlu dilakukan, tetapi tidak bisa sendirian. Harus pula dilakukan bersamaan dengan usaha lain seperti seperti peningkatan literasi asuransi, perbaikan pengelolaan risko dan bisnis perusahaan, pembinaan terhadap agen asuransi dan reseller oleh perusahaan dalam memahami produk yang dijual, dan penerapan pengawasan dan pengaturan dari regulator atau OJK yang lebih baik.

Strategi Yang Bisa Dilakukan

Ada beberapa cara yang bisa dilakukan untuk mendorong ekuitas agar mencapai batas permodalan baru. Yang pertama, menempatkan keuntungan atau laba tahun lalu yang telah menjadi hak dari pemegang saham sebagai pendapatan atau laba ditahan. Tetapi, 100% dari keuntungan biasanya tidak dijadikan sebagai pendapatan ditahan, karena ada hal lain termasuk remunerasi untuk manajemen perusahan dan dividen untuk pemegang saham.

Kedua, dapat pula dilakukan strategi seperti melakukan kerja sama dengan strategic partner atau mengubah bentuk perusahaan menjadi perusahaan terbuka atau Tbk. Karena terkadang, langkah organik yang diambil suatu perusahaan masih lah belum cukup untuk mendongkrak tingkat permodalan, maka melakukan kerja sama melalui strategic partner bisa menjadi cukup efektif.

Strategic Partner sendiri ialah kerja sama antara dua perusahaan atau lebih yang saling menguntungkan dan ditandai dengan suatu kontrak yang dilaksanakan bersama dalam waktu tertentu. Tidak boleh asal, melakukan kerja sama dengan strategic partner juga perlu dilaksanakan dengan manajemen yang cermat dan pengawasan yang konsisten.

Ketiga, menyarankan OJK untuk melakukan pengelompokan ketentuan permodalan berdasarkan cakupan atau lini bisnis. Misal perusahaan yang bergerak dengan cakupan regional akan memiliki ketentuan permodalan yang lebih kecil dibandingkan dengan yang bergerak pada cakupan nasional atau global. Atau perusahaan asuransi yang menerima risiko. Dengan pengelompokan seperti ini, diharapkan regulator bisa melakukan regulasi dan pengawasan yang lebih mudah karena pasar lebih terorganisir dengan baik. Pemahaman risiko dari perusahaan perasuransian juga akan lebih baik dengan segmentasi yang ada, sehingga pengelolaan risiko akan lebih efektif.

Terakhir yaitu dengan mengubah perusahaan menjadi perusahaan terbuka (Tbk). Bursa Efek Indonesia sendiri menyebutkan bahwa salah satu keuntungannya ialah mendapatkan akses terhadap pendanaan di pasar saham. Sehingga permodalan yang diperoleh dapat digunakan untuk meningkatkan pertumbuhan perusahaan, membayar hutang, melakukan investasi, atau akuisisi. Mengubah perusahaan menjadi perusahaan terbuka adalah langkah besar yang memerlukan perencanaan dan implementasi yang hati-hati. Sehingga untuk memastikan kesuksesan proses ini, kerja sama dengan profesional keuangan, hukum, dan manajemen sangat diperlukan.

Penulis

12893

12893