Mau Investasi Saham? Yuk Lihat Dulu Contoh Performa Beberapa Saham Ini!

Seperti yang kami sampaikan pada artikel sebelumnya, saham merupakan kelas aset yang secara umum memberikan imbal hasil paling tinggi dibandingkan kelas aset yang lain. Namun, tentunya risiko inheren pada kelas aset ini dapat dibilang berbanding lurus dengan ekspektasi imbal hasilnya.

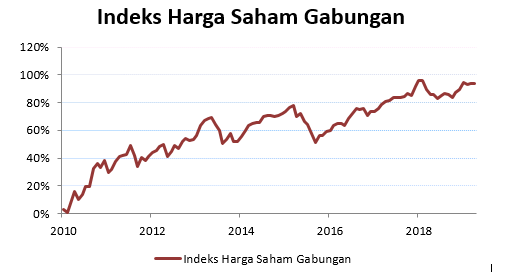

Sumber : Bloomberg, data diolah (cumulative return).

Secara umum, harga saham pasar Indonesia yang tergabung dalam Indeks Harga Saham Gabungan (IHSG) terus menunjukkan performa yang terus meningkat selama hampir sepuluh tahun terakhir. Indeks tumbuh hampir 100% atau hampir dua kali lipat dari harga awal. Hal ini dapat diartikan apabila kita melakukan investasi pada IHSG di awal tahun 2010, maka nilai investasi kita akan berjumlah hampir dua kali lipat dalam hampir sepuluh tahun kemudian. Walaupun demikian, cerita ini mungkin agak berbeda apabila kita melakukan investasi pada akhir tahun 2013 hingga akhir 2015 dimana indeks berada di level yang hampir sama.

Popularitas saham dirasa memang lebih tinggi dibandingkan kelas aset yang lain. Imbal hasil yang menarik dan tingkat modal yang relatif rendah serta tingkat likuiditas yang relatif tinggi membuat kelas aset ini ramai diperbincangkan para investor maupun calon investor. Saat ini terdapat sekitar 600 perusahaan yang sahamnya tercatat dan diperjualbelikan di Bursa Efek Indonesia. Ini berarti kita memiliki kebebasan memilih 600 lebih saham sebagai sarana investasi kita. Namun, sebelum melangkah lebih jauh, mari kita lihat contoh performa beberapa saham sehingga kita dapat lebih berhati – hati memilih saham yang ingin kita beli.

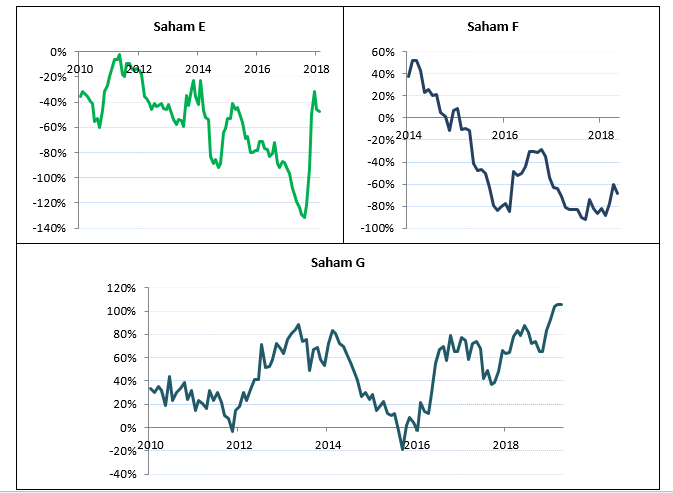

Berikut ini adalah contoh pergerakan imbal hasil beberapa saham dengan holding period dari tahun 2010 hingga awal 2019.

.PNG)

Sumber : Bloomberg, data diolah (cumulative return).

Dari empat contoh saham di atas, 3 saham diantarnya memberikan imbal hasil diatas 100% atau dua kali lipat apabila kita melakukan investasi pada awal tahun 2010. Imbal hasil yang sangat menarik apabila dibandingkan dengan kelas aset lain seperti obligasi yang mungkin hanya berada pada level belasan persen.

Namun, tingkat imbal hasil dari beberapa saham di atas tidak menggambarkan “investasi saham” secara keseluruhan. Ada juga contoh saham yang saat ini harganya berada di bawah harga penawaran perdananya atau initial public offering (IPO).

Sumber : Bloomberg, data diolah (cumulative return).

PT E dan PT F merupakan contoh perusahaan yang harga sahamnya saat ini (per 30 April 2019) belum kembali ke harga awal penawaran perdananya. Namun, hal ini belum tentu mengindikasikan bahwa saham seperti ini tidak mempunyai prospek ke depan. Pada umumnya, seiring dengan meningkatnya performa perusahaan dalam mencetak laba, hal tersebut juga mendorong kenaikan harga sahamnya. Sebagai contoh adalah saham PT G, apabila kita membeli saham tersebut pada tahun 2010, maka nilai investasi kita berpotensi rugi apabila saham tersebut di jual di sekitar kuartal IV tahun 2015. Namun, ternyata di tahun 2019 harga saham kembali meningkat jauh dari harga penutupan tahun empat tahun sebelumnya.

Saham yang digunakan sebagai contoh pada tulisan ini tentu belum menggambarkan pasar saham Indonesia secara keseluruhan. Namun, pergerakan saham tersebut dapat dijadikan sebagai salah satu contoh dinamika pergerakan saham yang ada di pasar saham Indonesia. Oleh karena itu, apabila kita ingin berinvestasi di pasar saham, maka kita harus cermat dalam memilih saham agar imbal hasil investasi kita pada instrumen yang dipilih dapat sesuai dengan ekspektasi kita.

Disclaimer:

Tulisan ini hanya dimaksudkan untuk edukasi kepada para pembaca. Tulisan ini merupakan opini pribadi penulis berdasarkan data historis yang diperoleh dari Bloomberg Terminal dan bukan merupakan perintah atau berdasarkan kepentingan dari pihak manapun. Nama perusahaan sengaja tidak dicantumkan agar tidak ada penilaian subjektif dan terjadi kerugian secara material maupun non-material terhadap perusahaan tersebut. Penulis tidak bertanggungjawab atas segala konsekuensi yang timbul dari penulisan artikel ini.

********

Author

6599

6599

29 Dec 2020

29 Dec 2020 6216 kali

6216 kali