PSAK 62: Kontrak Asuransi

Dalam konvergensi IFRS khusus untuk standar akuntansi industri asuransi, Dewan Standar Akuntansi Keuangan Ikatan Akuntan Indonesia (DSAK IAI) telah menerbitkan 3 PSAK, yakni PSAK 62 (Kontrak Asuransi), PSAK 28 (Akuntansi Kontrak Asuransi Kerugian) dan PSAK 36 (Akuntansi Kontrak Asuransi Jiwa) sebagai pelengkap PSAK 62 yang mulai berlaku sejak 1 Januari 2012. Salah satu yang diatur dalam PSAK tersebut adalah entitas asuransi yang bersifat jangka panjang harus membentuk liabilitas kewajiban masa depan dengan metode Gross Premium Reserve (GPR).

Pada bulan Oktober tahun lalu Asosiasi Asuransi Umum Indonesia (AAUI) dan Asosiasi Asuransi Jiwa Indonesia (AAJI) secara resmi telah meminta penundaan implementasi PSAK 62 kepada DSAK IAI. Namun Ketua DSAK IAI, tetap menegaskan bahwa tidak ada penundaan implementasi PSAK 62 karena IFRS 4 (Insurance Contract) tahap kedua sedang digodok oleh International Accounting Standard Board (IASB), sehingga ia berharap ketika tahap kedua penyusunan IFRS 4 tahap kedua selesai, industri asuransi sudah terbiasa dengan metode GPR. Penegasan tidak adanya penundaan implementasi PSAK 62 konvergensi IFRS ini juga datang dari pemerintah melalui kepala Biro Perasuransian. Namun Ketua Eksekutif Pengawas Industri Keuangan Non Bank Merangkap Anggota Dewan Komisioner OJK, menegaskan perusahaan asuransi besar, joint venture dan go public, wajib menerapkan standar ini. Tulisan utama kali ini akan menyajikan hal apa saja yang dibahas dalam PSAK 62. Sehingga ke depannya teman-teman industri mempunyai pemahaman dan dapat mengimplementasikannya.

KONTRAK ASURANSI

PSAK 62 merupakan Standar Akuntansi Keuangan (SAK) yang bersifat temporer dan tidak dimaksudkan untuk mengubah secara signifikan pengaturan dan praktik akuntansi yang selama ini dilakukan oleh industri asuransi. Penerapan PSAK 62 dilengkapi dengan revisi PSAK 28 dan PSAK 36 untuk memberikan panduan yang lebih spesifik terkait pengakuan dan pengukuran pendapatan, beban dan liabilitas yang timbul dari kontrak asuransi.

Ruang Lingkup PSAK 62 adalah: 1) Kontrak Asuransi (termasuk kontrak reasuransi) yang diterbitkan dan kontrak reasuransi yang dimiliki cedant; 2) instrument keuangan yang diterbitkan entitas dengan fitur partisipasi tidak mengikat (hak kontraktual untuk menerima. sebagai tambahan dari manfaat yang dijamin). Pengecualian PSAK 62 adalah : 1) kontrak jaminan keuangan kecuali pihak penerbit sebelumnya telah menyatakan secara eksplisit bahwa kontrak tersebut merupakan kontrak asuransi; 2) tidak berlaku bagi kontrak asuransi langsung dimana entitas adalah pemegang polis; 3)asuradur tidak perlu memisahkan dan mengukur pada nilai wajar suatu opsi pemegang polis untuk menyerahkan kontrak asuransi pada jumlah tetap bahkan jika harga eksekusi berbeda dengan nilai tercatat dari liabilitas asuransi utamanya. Untuk pengecualian PSAK 62 dapat diterapkan PSAK 55 (Instrumen Keuangan: Pengakuan dan Pengukuran).

Kontrak asuransi adalah kontrak dimana satu pihak (asuradur) menerima risiko asuransi signifikan dari pihak lain (pemegang polis) dengan menyetujui untuk mengompensasi pemegang polis jika kejadian masa depan tidak pasti tertentu (kejadian yang diasuransikan) berdampak merugikan pemegang polis. Sedangkan kontrak investasi adalah kontrak yang mengalihkan risiko keuangan. Risiko keuangan adalah risiko atas kemungkinan perubahan di masa depan dalam satu atau lebih variabel seperti tingkat suku bunga, harga instrumen keuangan, harga komoditas, kurs valuta asing, indeks harga, indeks kredit dan variabel lainnya.

Beberapa kontrak asuransi mengandung baik komponen asuransi maupun komponen investasi. Pemisahan diisyaratkan jika kedua kondisi berikut terpenuhi : 1) dapat mengukur komponen investasi secara terpisah; dan 2) kebijakan akuntansi tidak mensyaratkan untuk mengakui seluruh hak dan kewajiban yang timbul dari komponen investasi. Ketentuan PSAK 62 paragraf B30 menyatakan bahwa “suatu kontrak yang memenuhi syarat sebagai kontrak asuransi tetap merupakan kontrak asuransi hingga seluruh hak dan kewajiban berakhir atau kadaluwarsa”. Dalam praktik di Indonesia, suatu kontrak yang pada awalnya diklasifikasikan sebagai kontrak asuransi dapat berubah menjadi kontrak investasi bersadarkan PSAK 62 bila pemegang polis melakukan top-up sehingga asuradur terpapar risiko keuangan tanpa risiko asuransi signifikan. Ketika kondisi tersebut terjadi maka produk tersebut menjadi kontrak investasi atau kontrak non asuransi.

KONTRAK ASURANSI JANGKA PENDEK

Kontrak asuransi jangka pendek adalah kontrak asuransi yang hanya memberikan proteksi tanpa ada komponen investasi untuk suatu periode yang pasti dan memungkinkan asuradur untuk membatalkan kontrak atau menyesuaikan persyaratan kontrak pada akhir setiap

periode kontrak, seperti penyesuaian jumlah premi atau penutupan yang diberikan. Dalam praktik, terdapat kontrak asuransi yang substansinya adalah bukan kontrak asuransi jangka pendek, yang dipecah-pecah menjadi beberapa kontrak asuransi jangka pendek (misalnya, kredit polis kendaraan bermotor 3 tahun dipecah menjadi pertahun). Hal lainnya, beberapa kontrak asuransi jangka pendek tidak diperlakukan sebagai kontrak tersendiri tetapi diperlakukan sebagai kontrak tunggal jika:

- Kontrak tersebut disepakati pada waktu yang sama atau terkait satu dengan yang lain.

- Kontrak tersebut membentuk suatu transaksi tunggal yang didesain untuk mencapai suatu dampak

- komersial secara keseluruhan.

- Keterjadian suatu kontrak bergantung pada keterjadian kontrak lain.

- Suatu kontrak yang berdiri sendiri tidak dapat dijustifikasi secara ekonomi, tetapi kontrak tersebut

- Dapat dijustifikasi secara ekonomi jika bergabung dengan kontrak lain.

Pada umumnya kontrak asuransi jangka pendek memberikan proteksi dalam jangka waktu sama dengan atau kurang dari 12 (dua belas) bulan.

Pendapatan Premi dan Liabilitas Premi

Premi yang diperoleh dari kontrak asuransi jangka pendek diakui sebagai pendapatan selama periode polis (kontrak) berdasarkan proporsi jumlah proteksi yang diberikan. Dalam hal periode polis berbeda secara signifikan dengan periode risiko (misalnya, penutupan asuransi konstruksi) maka seluruh premi yang diperoleh tersebut diakui sebagai pendapatan selama periode risiko, kecuali apabila jumlah premi masih dapat disesuaikan. Sedangkan premi yang belum merupakan pendapatan ditentukan untuk masing-masing jenis pertanggungan dengan cara:

- Secara agregat tanpa memperhatikan tanggal penutupannya dan besarnya dihitung berdasarkan persentase tertentu; atau

- Secara individual dari setiap pertanggungan dan besarnya premi yang belum merupakan pendapatan

ditetapkan secara proporsional dengan jumlah proteksi yang diberikan selama periode kontrak atau

periode risiko konsisten dengan pengakuan pendapatan premi.

Estimasi Liabilitas Klaim

Estimasi liabilitas klaim adalah estimasi jumlah kewajiban yang menjadi tanggungan sehubungan dengan klaim yang masih dalam proses penyelesaian, termasuk klaim yang terjadi namun belum dilaporkan. Perubahan jumlah estimasi liabilitas klaim, sebagai proses penelaahan lebih lanjut dan perbedaan antara jumlah estimasi liabilitas klaim dengan klaim yang dibayarkan, diakui dalam laporan laba rugi komprehensif pada periode terjadinya perubahan. Entitas tidak mengakui setiap provisi untuk kemungkinan klaim masa depan sebagai liabilitas jika klaim tersebut timbul berdasarkan kontrak asuransi yang tidak ada pada akhir periode pelaporan.

Biaya Akuisisi Tangguhan

Biaya akuisisi tangguhan adalah biaya komisi, survey, underwriting, dan biaya akuisisi lainnya yang dapat diatribusikan secara langsung dengan perolehan dan pembaharuan kontrak asuransi jangka pendek yang ditangguhkan pembebanannya karena masa pertanggungan masih berjalan pada akhir periode akuntansi. Biaya akuisisi tangguhan dicatat sebagai bagian dari aset tak berwujud dan diamortisasi dengan metode yang konsisten dengan metode pengakuan premi yang belum merupakan pendapatan. Amortisasi biaya akuisisi tangguhan dibebankan pada laporan laba rugi komprehensif.

Aset Reasuransi

Aset reasuransi adalah nilai hak kontraktual neto cedant dalam kontrak reasuransi, yang terdiri dari estimasi penggantian reasuransi atas klaim yang masih dalam proses penyelesaian; klaim yang terjadi namun belum dilaporkan; dan porsi reasuransi atas premi yang belum merupakan pendapatan. Estimasi penggantian reasuransi atas estimasi liabilitas klaim diakui dan diukur bersamaan dan konsisten dengan saat timbulnya estimasi liabilitas klaim.

Penurunan nilai aset reasuransi terjadi bila terdapat bukti objektif sebagai hasil atas kejadian yang terjadi setelah pengakuan awal aset reasuransi, yang menyebabkan cedant tidak menerima seluruh jumlah yang sesuai dengan persyaratan kontrak; dan kejadian tersebut memiliki dampak yang dapat diukur secara andal dalam jumlah yang akan diterima cedant dari reasuradur. Analisis penurunan nilai atas aset reasuransi dapat dilakukan secara periodik.

Nilai tercatat aset reasuransi tersebut diturunkan nilainya dengan menggunakan pos penyisihan. Jumlah kerugian yang terjadi diakui pada laba rugi komprehensif. Aset reasuransi dihentikan pengakuannya ketika hak kontraktual telah berakhir atau ketika kontrak tersebut dipindahkan ke pihak lain.

KONTRAK ASURANSI JANGKA PANJANG

Kontrak Asuransi jangka panjang adalah kontrak asuransi yang memberikan proteksi dalam jangka waktu lebih dari 12 (dua belas) bulan. Kontrak ini tidak memungkinkan asuradur untuk membatalkan kontrak atau menyesuaikan persyaratan kontrak selama periode kontrak.

Biaya Akuisisi

Berbeda dengan kontrak asuransi jangka pendek dimana biaya akuisisi dari kontrak asuransi jangka panjang langsung dibebankan pada saat terjadinya dalam laporan laba rugi komprehensif.

Gross Premium Reserve (GPR)

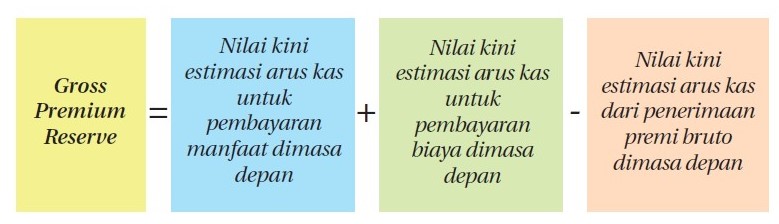

Liabilitas Manfaat Polis Masa Depan (gross premium reserve) mencerminkan nilai kini estimasi pembayaran seluruh manfaat yang diperjanjikan, termasuk seluruh opsi yang disediakan, dan nilai kini estimasi seluruh biaya yang akan dikeluarkan serta mempertimbangkan penerimaan premi di masa yang akan datang.

Penghitungan liabilitas manfaat polis masa depan harus memperhitungkan tambahan sisa marjin yang menghilangkan setiap pengakuan keuntungan di awal. Marjin ini kemudian diakui sebagai keuntungan selama periode kontrak. Liabilitas manfaat polis masa depan dinyatakan dalam laporan posisi keuangan berdasarkan perhitungan aktuarial dan liabilitas ini diakui sejak timbulnya kewajiban sesuai dengan yang diperjanjikan dalam kontrak asuransi.

Aset Reasuransi

Porsi reasuransi atas liabilitas manfaat polis masa depan diakui dan diukur secara konsisten bersamaan pada saat timbulnya liabilitas manfaat polis masa depan. Kebijakan akuntansi mengenai penurunan dan penghentian pengakuan aset reasuransi kontrak asuransi jangka panjang sama dengan metode yang digunakan untuk kontrak asuransi jangka pendek.

TES KECUKUPAN LIABILITAS

Liabilitas yang dibentuk dalam kontrak asuransi, baik berupa estimasi klaim, premi yang belum merupakan pendapatan, maupun liabilitas manfaat polis masa depan, harus dilakukan tes kecukupan liabilitas sesuai dengan ketentuan PSAK 62. Tes kecukupan liabilitas dilakukan pada tingkat portofolio kontrak yang memiliki karakteristik risiko yang sama dan dikelola bersama sebagai portofolio tunggal, untuk menilai apakah liabilitas asuransi yang diakui telah mencukupi.

Entitas menerapkan tes kecukupan liabilitas secara periodik yang memenuhi syarat minimum berikut :

- Untuk kontrak asuransi jangka pendek, jika tes menunjukkan bahwa liabilitas tidak mencukupi, maka seluruh kekuarangan tersebut diakui dalam laba rugi komprehensif dengan mengurangi jumlah tercatatat biaya akuisisi tangguhan terkait dan selanjutnya membentuk provisi kekurangan tes kecukupan liabilitas premi yang belum merupakan pendapatan.

- Untuk kontrak asuransi jangka panjang, jika tes menunjukkan bahwa liabilitas tidak mencukupi, maka seluruh kekurangan tersebut diakui dalam laba rugi komprehensif dengan membentuk provisi kekurangan tes kecukupan liabilitas manfaat polis masa depan.

Tes mempertimbangkan estimasi kini atas seluruh arus kas kontraktual dan arus kas terkait, misalnya biaya pengurusan klaim, serta arus kas yang dihasilkan dari opsi dan jaminan melekat;

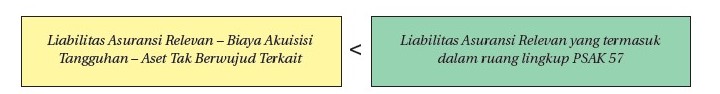

Kebijakan akuntansi yang tidak mensyaratkan tes kecukupan liabilitas bila memenuhi persyaratan minimum:

Apabila lebih kecil maka asuradur mengakui seluruh selisihnya dalam laba rugi dengan jurnal berikut:

Industri Asuransi memang menyadari bahwa proses transformasi standar dan regulasi pelaporan keuangan bukan proses yang mudah terutama dalam penerapan konvergensi IFRS PSAK 62 ini. Namun mau tidak mau industri harus siap melakukannya guna memenuhi standar pelaporan yang sesuai dengan standar pelaporan internasional.

(Reinfokus Edisi 1, Tahun 2013)

Penulis

65268

65268

02 Jan 2017

02 Jan 2017 26967 kali

26967 kali