Marine

Asuransi Marine Cargo adalah asuransi yang menjamin kerugian atau kerusakan barang atas risiko-risiko yang mungkin timbul selama pengangkutan, baik melalui alat angkut darat (truck/container), laut (kapal) maupun udara (pesawat).

Risiko-risiko dalam pengangkutan barang adalah, sebagai berikut :

-

Peril of the nature, yaitu berbagai bahaya yang erat hubungannya dengan sifat dari alam di laut, darat, dan udara. Contohnya: cuaca buruk, topan, ombak, dll.

-

Peril on the way, yaitu berbagai bahaya yang mungkin timbul atau terjadi saat di perjalanan laut, darat, ataupun udara.

-

Extraneous Risk, yaitu berbagai bahaya yang tidak termasuk dalam kedua kategori diatas. Contoh : pencurian, pembongkaran, dll.

Marine Hull

|

|

|

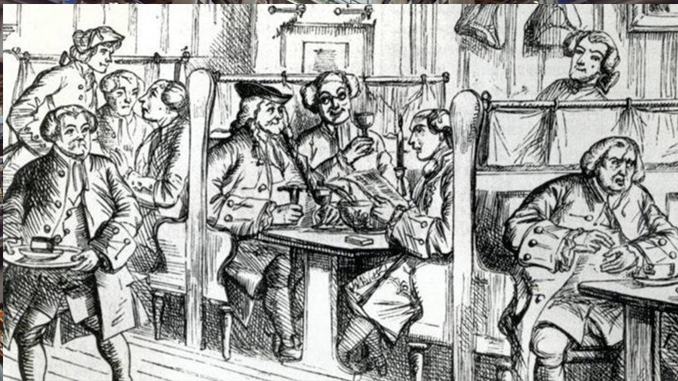

| Berawal dari sebuah warung kopi (Lloyd's Coffee House) | Now, menjadi pasar asuransi yang megah |

Transportasi Laut merupakan moda transportasi yang menguasai 90% pendistribusian perdagangan barang baik lokal maupun internasional. Perdagangan antar negara sudah terjadi semenjak 3500 SM. Para pedagang lebih memilih menggunakan transportasi laut untuk mendistribusikan barang – barang dagangan karena biayanya yang lebih murah daripada transportasi darat atau udara. Sehingga, saat ini sangat banyak jumlah armada kapal yang ada di dunia.

Transportasi laut tergolong jenis transportasi yang cukup berbahaya. Bahaya – bahaya laut yang sering mengancam kapal adalah cuaca buruk, kelalaian kru, dan kebakaran kapal. Bahaya tersebut dapat menyebabkan kapal tenggelam, terbalik, menabrak objek lain, patah, hilang, dan lain – lain. Para pemilik kapal sadar bahwa mereka membutuhkan perlindungan dari bahaya – bahaya laut yang mengancam kapal. Sehingga, atas dasar itulah, berawal dari Lloyd’s Coffee muncul asuransi rangka kapal yang memberikan proteksi terhadap kerugian finansial pemilik kapal atas adanya kemungkinan kecelakaan kapal yang terjadi selama pelayaran. Tentunya dengan adanya asuransi rangka kapal, pemilik kapal akan merasa tenang (peace of mind) selama kapal beroperasi.

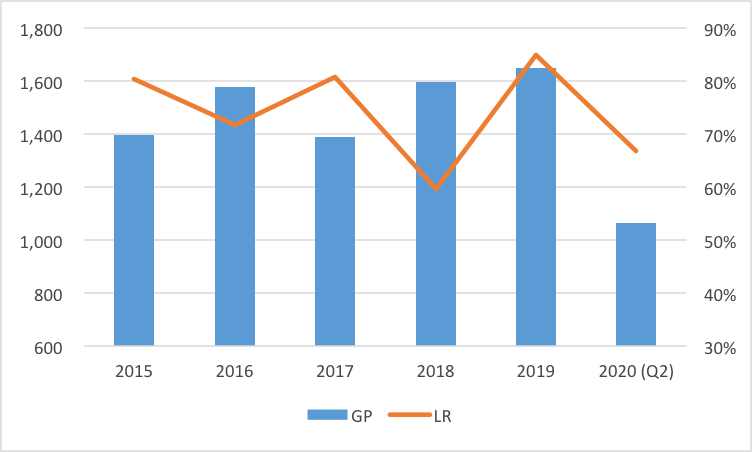

Portfolio Premi dan Loss Ratio Asuransi Rangka Kapal di Indonesia

Bisnis asuransi rangka kapal di Indonesia mencatatkan premi rata – rata sebesar IDR 1,5 Triliun (Data AAUI 2015 – 2019). Angka gross premi tersebut tentunya memiliki potensi tumbuh seiring dengan perbaikan portfolio asuransi rangka kapal dan adanya kecukupan rate yang memadai. Asuransi rangka kapal tergolong memiliki risiko tinggi, mengingat loss ratio rata – rata yang dicatatkan sebesar 75% (Data AAUI 2015 – 2019).

Dalam melakukan penutupan asuransi rangka kapal, perlu diperhatikan polis/cover yang cocok dan sesuai dengan kondisi kapal yang akan dijamin asuransi. Terdapat 3 standar cover yang sering dipakai yaitu ITC Cl 280, ITC Cl 284 dan ITC Cl 289. Cover asuransi rangka kapal bersifat named peril, artinya polis ini akan mengganti kerugian yang dialami tertanggung dengan syarat kerugian tersebut disebabkan oleh peril – peril yang dijamin. Peril yang dijamin di polis ini terbagi ke dalam 2 kelompok, yaitu perils not subject to due diligence dan perils subject to due diligence. Due diligence adalah langkah – langkah yang harus dilakukan seseorang untuk memenuhi tanggung jawabnya, contoh seseorang harus memenuhi SOP yang berlaku, maintenance mesin kapal yang dilakukan secara berkala, dan kewajiban – kewajiban lainnnya yang harus dipenuhi. Cover cl. 280, merupakan cover asuransi rangka kapal yang paling luas. Bahkan, karena sangat luasnya, cover cl.280 sering disebut dengan cover all risk.

Adapun yang masuk dalam Perils not subject to due diligence antara lain:

1. Accidents in loading discharging or shifting cargo or fuel

2. Bursting of boilers breakage of shaft or any latent defect in the machinery or hull

3. Negligence of master officers crew or pilots

4. Negligence of repairers or charterers provided such repairers or charterers are not an assured hereunder

5. Barratry of master officers or crew

6. Breakdown of or accident to nuclear installations or reactors

7. Contact with aircraft or similar objects, or objects falling thereform, land conveyance, dock or harbor equipment or installation

8. Earthquake volcanic eruption or lightning

Sedangkan yang masuk dalam Perils subject to due diligence antara lain:

1. Accidents in loading discharging or shifting cargo or fuel

2. Bursting of boilers breakage of shaft or any latent defect in the machinery or hull

3. Negligence of master officers crew or pilots

4. Negligence of repairers or charterers provided such repairers or charterers are not an assured hereunder

5. Barratry of master officers or crew

Peril – peril ini pun juga ada pada cl.284 dan cl. 289. Pada dasarnya ketiga cover ini mirip. Perbedaan dari ketiganya, cl.280 menjamin kerusakan baik partial loss ataupun total loss. Sedangkan, cl.284 hanya menjamin kerusakan total loss saja. Dan cl. 289, menjamin kerusakan total loss namun tidak menjamin collision liability dan general average.

IndonesiaRe memiliki kapasitas yang cukup besar dalam memberikan penutupan asuransi rangka kapal. Dengan kapasitas tersebut, IndonesiaRe dapat membantu perusahaan asuransi dalam penambahan kapasitas akseptasi asuransi rangka kapal. Dengan mengedepankan analisa teknis dan bisnis yang tepat, IndonesiaRe memiliki sistem underwriting yang sangat memadai dalam bisnis asuransi rangka kapal. Sistem inilah yang dapat menjaga bisnis asuransi rangka kapal agar tetap profit kedepannya.

Motor & Aviation

Asuransi Kendaraan Bermotor merupakan produk asuransi yang menjamin setiap kerugian atau kerusakan terhadap kendaraan roda dua atau lebih yang memiliki izin untuk digunakan di jalan umum. Jaminan dalam penjaminan Asuransi Kendaraan Bermotor mencakup kerugian / kerusakan yang disebabkan oleh: tabrakan, kecelakaan satu pihak, kebakaran dan pencurian. Jaminan ini dapat diperluas termasuk tanggung jawab hukum kepada pihak ketiga, kecelakaan diri, kerusuhan, terorisme dan sabotase, banjir serta gempa bumi.

Terdapat beberapa faktor yang patut diperhatikan untuk meminimalisir terjadinya kerugian yang disebabkan oleh penyebab-penyebab di atas, seperti: usia, jenis, dan penggunaan kendaraan bermotor, wilayah territorial, hingga moral hazard tertanggung.

Pada umumnya, pertanggungan yang tersedia dalam Asuransi Kendaraan Bermotor dibagi menjadi 2 (dua), antara lain:

-

All Risk (Komprehensif): Menjamin atas kerugian dan/atau kerusakan menyeluruh atau sebagian yang terjadi pada kendaraan bermotor dan menjamin tanggung jawab hukum Tertanggung terhadap kerugian yang diderita pihak ketiga yang secara langsung disebabkan oleh kendaraan bermotor tertanggung.

-

Total Loss Only (Kerugian Total): Menjamin setiap kerugian kendaraan bermotor dalam hal terjadi kerugian total dengan jumlah kerugian yang telah melebihi 75% dari nilai pasar atau hilang akibat pencurian.

Jenis pertanggungan di atas memiliki tariff yang berbeda dan telah ditetapkan oleh Otoritas Jasa Keuangan (OJK) dalam Surat Edaran Otoritas Jasa Keuangan Nomor 6 / SEOJK.05 / 2017 tentang Penetapan Tarif Premi Atau Kontribusi Pada Lini Usaha Asuransi Harta Benda dan Asuransi Kendaraan Bermotor.

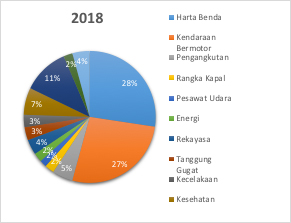

Berdasarkan data Asosiasi Asuransi Umum Indonesia (AAUI), premi Asuransi Kendaraan Bermotor mendominasi pangsa pasar lini usaha Asuransi Umum di Indonesia. Dapat dilihat dalam diagram 1.1 mengenai pangsa pasar premi Asuransi Umum di Indonesia di tahun 2018. Pangsa pasar Asuransi Umum di Indonesia selalu didominasi oleh Premi Asuransi Harta Benda dan Asuransi Kendaraan Bermotor. Hal ini menandakan Asuransi Kendaraan Bermotor sangat diminati dan dibutuhkan oleh pasar di Indonesia.

Indonesia Re sebagai perusahaan Reasuransi nasional, senantiasa menyediakan proteksi /solusi reasuransi bagi perusahaan Asuransi Umum dengan cakupan semua produk asuransi umum, yang salah satu nya adalah Proteksi Asuransi Kendaraan Bermotor, baik secara Proporsional maupun Non-Proporsional.

Harta Benda

Rumah, bangunan gedung, gudang, pabrik beserta isinya merupakan properti berharga dengan nilai finansial yang besar. Aset tersebut harus mendapatkan perlindungan yang maksimal terhadap segala jenis risiko kerugian yang disebabkan oleh kebakaran, longsor, gempa bumi, banjir, pencurian dan risiko lainnya. Tidak ada yang lebih buruk dari bencana alam atau bencana alam buatan manusia (man made disaster) yang tidak terduga yang dapat menghilangkan pendapatan dan menghancurkan asset harta benda yang dimiliki. Kegagalan dalam menyiapkan perlindungan terhadap asset tersebut dapat mengakibatkan kerugian yang dapat memperburuk kondisi keuangan terutama jika seseorang atau perusahaan tidak memiliki dana cadangan darurat yang cukup besar.

Gambar 1. Kebakaran terjadi di PT Kansai Prakarsa Coatings Tahun 2020

Untuk melindungi harta benda dan mendapatkan rasa aman (peace of mind), memiliki perlindungan asuransi yang baik sangatlah penting. Melihat gambaran yang lebih besar, asuransi adalah pengeluaran kecil yang akan menanggung beban kerugian finansial yang besar jika sesuatu yang tidak menguntungkan terjadi pada properti yang dimiliki.

Asuransi harta benda adalah pertanggungan yang memberikan jaminan atas kerugian dan atau kerusakan pada harta benda dan atau kepentingan yang dipertanggungkan berupa bangunan (building), mesin (machinery), barang dagangan (stock), isi atau perabot dan perlengkapan bangunan (content) lainnya yang ditimbulkan atau disebabkan oleh Kebakaran, Petir, Ledakan, Kejatuhan Pesawat Terbang, dan Asap atau terkadang disebut FLEXAS (Fire, Lightning, Explosion, impact of Aircraft and Smoke) dan kerugian lain yang tidak dikecualikan dalam polis.

Asuransi propery juga bisa diperluasan jaminan lain yang berupa jaminan atas :

1. Kerusuhan, pemogokan, perbuatan jahat dan huru hara (RSMDCC)

2. Banjir, angin topan, badai, dan kerusakan akibat air (FTSWD)

3. Gempa bumi, tsunami, gunung berapi (EQVET, dengan polis terpisah); dll.

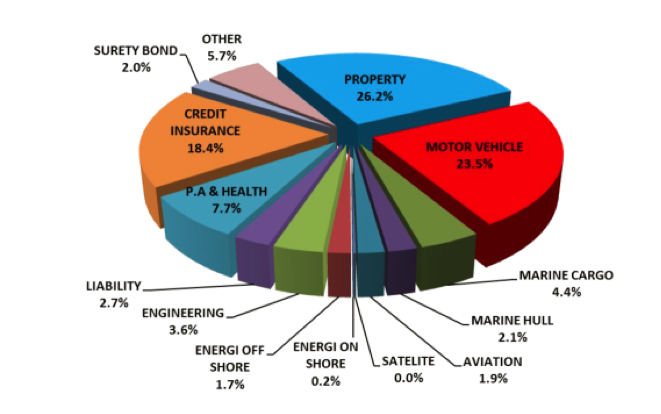

Berdasarkan data AAUI Q4 2019, kelas bisnis property/harta benda adalah kelas bisnis yang paling banyak menyumbangkan premi asuransi dengan komposisi premi sebesar 26.2% dan mencatatkan pertumbuhan sebanyak 9.7% dibanding tahun 2018. Sementara itu, kelas bisnis property/harta benda juga menyumbangan premi reasuransi terbesar dengan komposisi premi sebesar 52.88% dan mencatatkan pertumbuhan premi sebanyak 19.6% dibanding tahun 2018.

Gambar 2. Komposisi premi asuransi Q4 2019 berdasarkan data AAUI

Indonesia Re memiliki peran penting sebagai perusahaan reasuransi yang memberikan proteksi terhadap perusahaan asuransi atas risiko harta benda. Indonesia Re hadir memberikan penutupan reasuransi harta benda baik secara proporsional maupun non proporsional. Pada tahun 2019, lini bisnis harta benda menyumbang 33.58% dari premi Indonesia Re. Dengan bertambahnya kapasitas, Indonesia Re berkomitmen untuk terus meningkatkan partisipasi pada asuransi harta benda.

Casualty & Liability

Adalah jaminan yang mengganti kerugian tertanggung atas semua biaya yang menjadi tanggung jawab tertanggung untuk dibayarkan melalui kompensasi (termasuk biaya, ongkos dan pengeluaran penuntut) sehubungan dengan Cidera terhadap seseorang dan kerusakan harta benda dari pihak ketiga sebagai suatu akibat dari Kejadian yang timbul dari dan di dalam pelaksanaan usaha.

Engineering

Asuransi Rekayasa (engineering) menjamin kerusakan material dan finansial yang mengikutinya untuk proyek konstruksi, instalasi mesin, instalasi peralatan elektronik dan konstruksi sipil.

Proyek konstruksi adalah memiliki sejumlah ancaman kerugian yang menjadi penentu reputasi dan kredibilitas kontraktor dan pemilik proyek, bahkan dalam skala pemerintahan hal ini akan menjadi sumber kerugian bagi negara. Mulai dari ancaman kerugian material maupun kerugian finansial yang dapat menimpa komponen yang terlibat langsung dalam proyek dan pihak-pihak yang ada disekeliling wilayah konstruksi. Oleh karena itu dibutuhkan perlindungan sebagai bagian dari manajemen risiko dalam menangani potensi risiko yang ada. Potensi kerugian material yang mungkin terjadi adalah akibat bencana alam (gempa, banjir dan badai), kebakaran, dan ganti rugi pihak ketiga akibat kerusakan yang ditimbulkan karena kegiatan konstruksi. Sedangkan kerugian finansial dapat disebabkan akibat kehilangan profit, kontraktor yang wanprestasi, dan proyek mangkrak.

Gambar 1. Girder proyek Tol Depok-Antasari ambruk

Asuransi konstruksi (construction/ erection all risk insurance) memberikan jaminan perlindungan terhadap kerugian material dan kerugian finansial yang mengikutinya. Selain menjamin kerusakan akibat bencana alam (Act of God), jaminan kerusakan dapat diperluas hingga meliputi jaminan kerusakan akibat kesalahan disain, cacat konstruksi, dan ganti rugi kerusakan yang diderita pihak ketiga akibat kegiatan konstruksi.

Kelas lain dalam kelompok asuransi rekayasa (engineering) yang juga dikelola oleh Indonesia Re adalah :

- Machinery Breakdown (MB) dan Comprehensive Machinery Insurance (CMI) menjamin kerusakan yang berhubungan dengan instalasi mesin

- Civil Engineering Completed Risk (CECR) menjamin kerusakan yang berhubungan dengan konstruksi sipil seperti jalan, jembatan dan dermaga

- Electronic Equipment Insurance (EEI) menjamin kerusakan yang berhubungan dengan instalasi peralatan elektronik

Personal Accident

Dimanapun dan kapanpun setiap orang berpotensi menjadi korban kejadian yang tidak diinginkan, khususnya kecelakaan yang dapat menimbulkan kerugian materiil dan immateril. Banyak kejadiaan yang dapat mengakibatkan kecelakaan dan berujung pada hal yang tidak diinginkan, antara lain kecelakaan lalu lintas, kecelakaan saat bekerja, maupun kecelakaan saat menjalani aktivitas sehari-hari. Akibat yang mungkin ditimbulkanpun bervariasi dari luka ringan hingga yang terberat hilangnya nyawa seseorang.

Sumber: Badan Pusat Statistik

Apabila melihat dari data yang disediakan oleh Badan Pusat Statistik (BPS), meskipun tingkat kecelakaan dan kematian akibat kecelakaan lalu lintas terbilang fluktuatif, namun selama tiga tahun terakhir yaitu pada rentang waktu 2016 hingga 2018 tingkat kecelakaan terjadi konsisten pada jumlah 100,000 ke atas. Selain itu terlihat bahwa jumlah kecelakaan lalu lintas terbesar terjadi di tahun 2018 dengan jumlah kejadian 109.215 kali. Hal ini menunjukkan tingkat risiko seseorang dalam mengalami kecelakaanpun meningkat. Dalam mengakomodir risiko kecelakaan diri, industri asuransi telah lama memasarkan produk asuransi kecelakaan diri (personal accident) dengan berbagai manfaat yang ditawarkan. Secara umum perlindungan yang ditawarkan pada produk ini meliputi santunan kematian dan cacat sementara maupun permanen yang diakibatkan oleh kecelakaan. Santunan ini dapat diperluas dengan berbagai benefit sesuai dengan kebutuhan dari tertanggung.

Sumber : Asosiasi Asuransi Umum Indonesia

Apabila melihat dari data yang disediakan oleh Asosiasi Asuransi Umum Indonesia (AAUI) terlihat bahwa nilai klaim pada tahun 2018 merupakan nilai tertinggi selama 3 tahun. Selain itu lonjakan premi dari tahun 2016 dan 2017 merupakan peningkatan yang paling tinggi dalam rentang tahun tersebut. Bukan tidak mungkin peningkatan premi tersebut terjadi di tahun-tahun berikutnya dengan dengan potensi nilai yang lebih besar seiring dengan jumlah kecelakaan yang meningkat. Dengan semakin tingginya premi yang dicatat, maka akan berbanding lurus dengan peningkatan risiko yang diterima oleh perusahaan asuransi t. Indonesia Re memiliki tingkat keuangan yang stabil dibuktikan dengan rating idAA dari PEFINDO dan AA(idn) dari Fitch Ratings untuk menjadi mitra bagi perusahaan asuransi sebagai manajemen risiko dalam memasarkan produk asuransi kecelakaan diri.

11843

11843